bob.com中央出台“1+N”政策体系,搭建新时代国企改革“四梁八柱”。为进一 步落实改革重难点和应对新形势、新要求,2020 年 6 月,中央全面深化 改革委员会第十四次会议审议通过《国企改革三年行动方案(2020-2022 年)》,聚焦“推进国有资本布局优化和结构调整”等 8 个方面重点任务。 在 2022 年国企改革三年行动高质量收官基础上,2023 年,国务院国资 委围绕提高企业核心竞争力和增强核心功能谋划新一轮深化改革方案。

央企考核体系逐年优化,更加强调效益增长质量。2019-2022 年,该体 系由最初“两利一率”逐步完善成“两利四率”、并努力实现“两增一控 三提高”;2023 年 1 月 5 日,国务院国资委召开中央企业负责人会议, 将该体系优化为“一利五率”,并以“一增一稳四提升”为目标,即:确 保利润总额增速高于全国 GDP 增速,资产负债率总体保持稳定,净资 产收益率、bob.com研发经费投入强度、全员劳动生产率和营业现金比率进一步 提升。5 年间,央企考核体系在利润总额基础上增加净资产收益率、bob.com营 业现金比率等指标,由重视效益增长演变为注重投资回报和现金流、强 调有质量的增长。

央企战略性重组、专业化整合提速。2022 年 12 月 19 号,经国务院批 准,中国宝武与中钢集团实施重组,中国宝武将通过中钢集团间接持有 54.5%中钢国际总股本,该事件为国企改革三年行动计划收官画上 句号。2023 开年以来,央企专业化整合显著提速,2022 年 12 月 30 日 至 2023 年 1 月 14 日,三峡集团和中交集团水利电力建设资源整合等 5 起央企专业化整合事件密集发生。

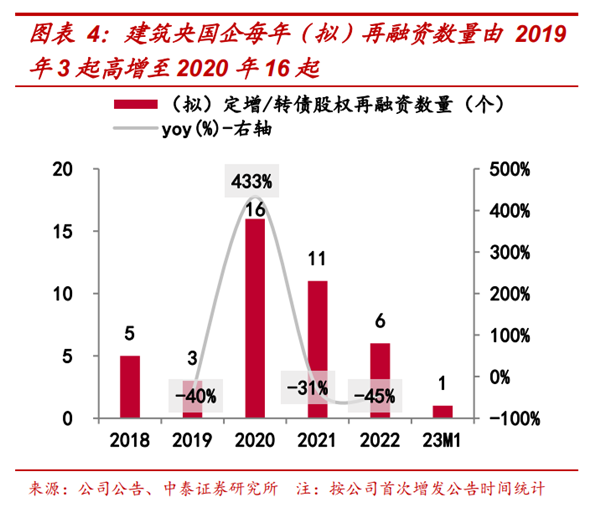

建筑央国企再融资规模高速扩张,中国交建 2023 开年募集大额资金。 国企改革三年行动期间(2020-2022 年),建筑央国企(拟)再融资事件 数量和总金额显著增加,事件数量在 2020 年达至高峰 16 起,较 2019 年增加 13 起;2022 年,主因中国电建、中国能建相继发布再融资公告, 分别融资 134 亿元/拟融资 150 亿元,建筑央国企(拟)再融资总金额 由 2019 年 28 亿元高增至 309 亿元,CAGR 高达 123.9%。23M1,中 国交建发布《关于 2023 年度非公开发行优先股预案的公告》,募集资金 总额不超过 300 亿元,拟用于补充流动资金,为业务发展提供资金、加 速实现战略规划。

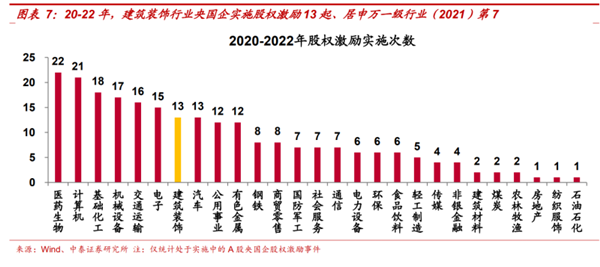

建筑央国企股权激励事件频繁,多家企业要求(扣非)净利润 CAGR 超 10%。2020-2022 年,A 股央国企实施股权激励 236 起,其中建筑装 饰行业 13 起,位列申万一级行业(2021)第 7。从股权激励解锁条件 对(扣非)净利润 CAGR 要求看,中材国际、中国化学、中钢国际、中 国中铁等企业要求在 10%以上,分别不低于 15.5%/15%/12.5%/12%; 华电重工、中国交建、中国建筑要求在 5%以上,分别不低于 10%/8%/7%。

央国企股份回购推动估值回归合理区间。建筑央国企中,中国化学、中 国建筑、中国电建及中国交建曾发布股份回购计划,其目的主要在于提 升公司整体价值、推动估值提升以及健全激励机制、提升员工积极性。 中国化学回购股份、用于未来员工股权激励。22M8-11,公司共回 购股份 5996 万股,占比 1.0%,总金额 5.1 亿元。此次回购旨在增 强投资者信心,提升公司资本市场形象,回购股份用于未来员工股 权激励。 中国建筑以股份回购调动员工积极性、bob.com吸引人才。20M10-12,公 司以自有资金回购股份 9.1 亿股,占总股本约 2.2%,资金总额 47.9 亿元。此次回购有利于吸引优秀人才,增强公司核心竞争力,提升 公司整体价值。

中国交建回购 H 股股份以加强市值管理。2019 年 8 月,中国交建 拟回购 H 股股份,截至 2020 年 6 月 9 日,累计回购股份 902.4万股,总金额 4419万港元。本次回购目的在于加强公司市值管理, 提升市场形象。 中国电建回购股份以维护股价、提升估值。2019 年 3 月,公司拟 回购公司 1%-2%股份,金额上限76.6亿元。本次回购旨在提升公 司投资价值、维护股价,推动公司估值回归合理区间。

地方国资委控股企业股东回报更具竞争力。1)从分红区间看,2021 年, 32 家市值超 70 亿元建筑央国企中,现金分红比例大于 20%/介于 15-20%/低于 15%分别 21/5/6 家。2)从企业属性看,2021 年,8 大建 筑央企平均现金分红比例 17.5%,中国建筑、中国中冶、中国化学排名 前 3,分别 20.4%/19.3%/19.3%;4 大国际工程央企平均现金分红比例 28.1%,中工国际、中钢国际排名前 2,分别 43.8%/30%;4 大省级路 桥国企平均现金分红比例 29.3%,四川路桥/安徽建工排名前 2,分别由 2015 年 14.7%/12.5%提升至 40.5%/39.3%,增长迅速。2021 年,现金 分红比例排名前 10 央国企中,7 家为地方国资委控股。

地方国资委控股企业规划现金分红比例更高。2019 年以来,市值超 70 亿建筑央国企中,17 家公司发布《未来三年股东回报规划》,以现金方 式分配 利 润 总 额 占 当 年 可 分 配 利 润 比 例 最 低 值 在 15% 以 下 /15%-20%/20%以上分别 10/5/2 家。其中,四川路桥、中材国际排名前 2,分别 50%/30%;重庆建工、新疆交建、山东路桥、浙江建投、中国 铁建介于 15%到 20%之间,分别 20%/20%/15%/15%/15%;其余企业 均 10%。此外,根据安徽建工 2016 年发布的《未来三年(2016-2018 年)股东回报规划》,公司该三年以现金方式累计分配利润不少于所实现 年均可分配利润的 30%,2018-2020 年,公司连续三年累计分配现金股 利总额超过年均可分配利润的 30%,现金分红比例高位稳健。

H 股建筑央企股息率较高,并具备提升潜力。2021 年,5 家 H 股建筑央 企现金分红占归母净利比例:中国中冶中国交通建设中国中铁中国 能源建设中国铁建,分别 19.3%/17.9%/17.6%/14.4%/13.5%;以 2 月 7 日收盘市值为基准,对应股息率:中国交通建设中国铁建中国中铁 中国中冶中国能源建设,分别 5.9%/5.7%/5.4%/5.2%/2.7%,4 家 H 股 建筑央企股息率超 5%。稳定分红比例预期下,5 家 H 股建筑央企或受 益归母净利增长,股息率存在稳步提升空间。

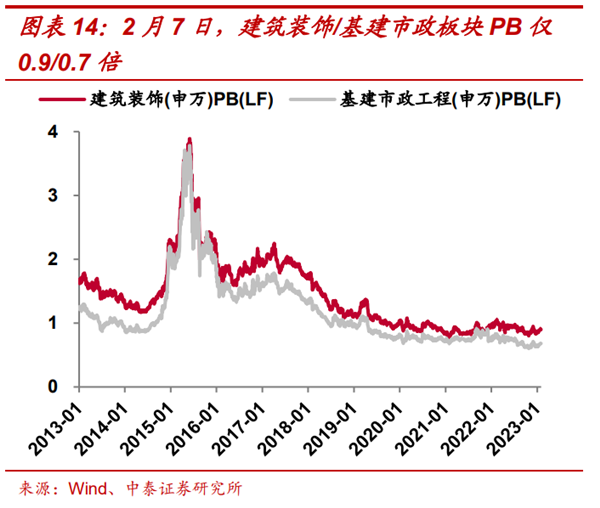

众多绩优央国企估值处10年历史底部,存在估值修复空间。1)行业层 面:截至2月7日收盘,SW建筑装饰一级行业 PE(TTM)/PB(LF) 分别9.7/0.9,分别处于2013 年初以来23.9%/15.1%估值分位;SW 基 建市政工程行业 PE(TTM)/PB(LF)分别7.6/0.7,分别处于2013年初以来 17.4%/4.9%估值分位。2)个股层面:截至 2 月 7 日收盘,众 多绩优建筑央企和省级路桥国企估值处 10 年历史底部,中国中铁PE/PB 估值分位分别10%/7%,中国铁建分别 13%/5%,中国能建分别 14%/24%,安徽建工分别 17%/36%。

多因素下央国企估值处底部,预期差改善促回归合理水平。 折价原因 1:市场认为国内城镇化水平已到一定程度,进一步提升 空间小。我国城镇化水平已超 60%,基建投资动能或逐步衰减。 2010-2021 年,我国城镇率由 49.68%升至 64.7%。2021 年,城镇 率同比增速仅 1.3%。据国家统计局数据,上海、北京、天津、广东、 江苏、辽宁、浙江、重庆八个省份城镇化率都已超过 70%。城镇化 系拉动中国经济增长的一大动力,城镇化空间受限,基建需求端或 受影响。

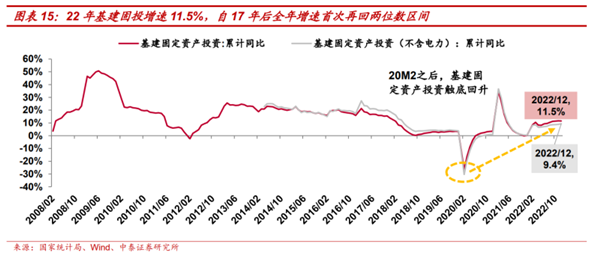

预期差:需求方面,逆周期调节下,投资重回高增速区间。(1)复 盘看,2020 年 2 月之后,基建固定资产投资累计增速触底回升, 2022 年 12 月达 11.5%,自 2017 年(增速 13.9%)后,全年增速 首次再回两位数区间。(2)展望看,2023 年各省份固定资产投资增 速目标稳中有升。截至 1 月 16 日,全国(地区)31 省份 均已召开,22 个省份披露 23 年固投增速目标。1)增速端:目标增 速=10%、7%-10%、7%的省份数量分别 10/ 7/ 5 个,占比分别 45%/32%/23%;目标增速高于、低于 2022 年实际增速的省份数量分别 15/7 个,占比分别 68% /32%;2)投向端:基础设施、能源 为各省 23 年重点投资领域,分别在 10/8 个省份政府工作报告中出 现。

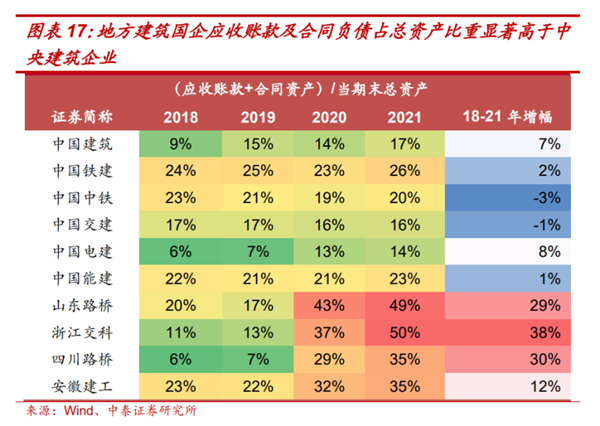

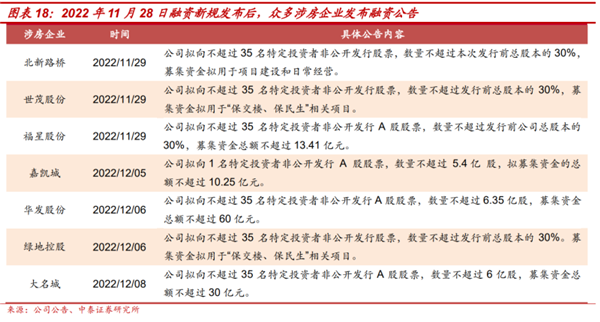

折价原因 2:建筑央企应收款项及合同资产占总资产比重高,存一 定风险敞口。1)纵向看,2018-2021 年,疫情叠加房地产行业变 化双重影响,建筑央企、地方国企应收款项及合同资占总资产比重 总体均呈现上升趋势;2)横向看,建筑央企该指标显著低于地方 建筑国企。预期差:资产结构方面,涉房融资新规叠加地产政策持续宽松,敞 口计提风险减少、资产端改善。2022 年 11 月 28 日,证监会发布 涉房融资新规,压制建筑国央企估值不利因素有望缓解,建筑央国 企地产和房建工程业务迎良性循环。融资新规发布后,世茂股份、 绿地控股等众多涉房企业发布融资公告。房地产企业新增募集资金 用于“保交楼、保民生”,建筑央国企房建业务风险敞口或下降,有 望带动资产负债表持续改善。

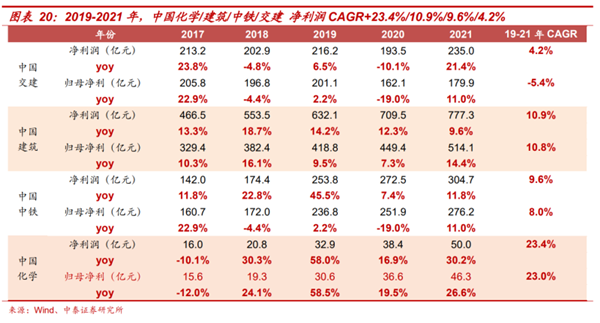

折价原因 3:建筑央国企委托代理现象突出。我国央国企大部分由 对应层级国资委直接/间接出资,高管基本不持有公司股权,其职务 升迁、薪酬考核一定程度上和公司发展挂钩,但强制性激励较少。 预期差:治理结构方面,股权激励锚定公司中长期稳健发展。建筑 央企率先实施股权激励,推动完善公司治理与激励机制。1)中国 建筑实施股权激励计划后,业绩表现良好。2019-2021 年,公司净 利润 CAGR 达 10.9%,高于 7%解锁条件。2)中国交建/中国化学 股权激励解锁条件中,净利润/扣非归母净利润增速均高于历史指标 (2019-2021 年 CAGR)。3)2022 年 12 月 15 日,中国交建公告 《限制性股票激励计划(草案)》,纵向看,净利润增速目标高,中 期维度下业绩有望稳健增长、锚定高质量发展;横向看,中国交建 为 8 大建筑央企中第 4 家实施股权激励企业,承前启后、有望持续 增强市场信心。

政策加码、助力建筑央国企估值回归合理水平。2022 年 11 月 21 日, 证监会主席在 2022 年金融街年会上提出,要把握好不同类型上市公司 的估值逻辑,探索建立具有中国特色的估值体系。2022 年 12 月 2 日, 上交所发布的《中央企业综合服务三年行动计划》指出,服务推动央企 估值回归合理水平。2023 年 2 月 2 日,中国证监会召开 2023 年系统工 作会议,针对“建设中国特色现代资本市场”再次提及“具有中国特色 的估值体系”。多政策催化下,建筑央国企估值有望迎来修复。

(1)安徽建工(23 年业绩对应 5.8xPE,1.1xPB):安徽国资旗下低估 值建筑龙头,受益涉房再融资新规、资金需求与再融资能力兼备。1) 工程主业发展势头强劲:2022 年,公司新签 1327 亿元,同比高增 75%, 其中基建工与房建工程新签分别 830/489 亿元,同比分别高增 85%/58%, 公路桥梁新签 415 亿元,同比大增 200%;22Q4 单季度新签 376 亿元, 同比大增 91%。2)再融资新规释放资金面向好:22 年 11 月 28 日,bob.com证 监会发布涉房上市公司融资新规,18-21 年,公司资产负债率维持约 84%, PB(LF)1.0 倍,从实操层面具备股权再融资条件。3)水电“投融建 运”一体化优势驱动中长期业绩:公司具备绿色能源投建营一体化能力, 拥有 7 座控股运营水电站,总装机 0.25GW;22H1,水电业务营收/利润总额分别 1.1/0.6 亿元,同比高增 38%/56%。

政策端:安徽省经济形势向好,固投目标保持高位。安徽省内经济 持续向好、空间足:根据《2023 年安徽省政府工作报告》,2022 年 全省 GDP 达到 4.5 万亿元左右,增速 3.5%;人均地区生产总值突 破 1 万美元。实现从“总量居中、人均靠后”向“总量靠前、人均 居中”的历史性转变。安徽省内 23 年固投目标增速高:根据《2023 年安徽省政府工作报告》,2023 年固定资产投资力争 10%以上,保 持 2022 年高水平,区域需求强劲。公司端:新管理层就位,绿色能源投建营未来可期,涉房再融资新 规下、资金面有望向好。新董事长上任、强调一流作风:董事长杨 善赋于 2022 年底由马鞍山市委调任安建集团,担任安建集团、 安徽建工(股份)董事长,新任董事长于 2023 年工作谋划会上强 调:努力创造一流业绩,打造一流企业。坚持“跳起来摘桃子”, 立足安徽、放眼全国、走向世界。

(2)中国中铁(23 年业绩对应 4.3xPE,0.6xPB):新兴领域拓展加速 推进,股票激励引发新动能。2022 年,公司新签合同额 30323.9 亿元, 同比增加 11.1%;22Q1-3,营业收入和归母净利润分别 8481.8/230.2 亿元,同比分别增加 10.5%/11.5%。1)公司发力水利水电、清洁能源、 港口航道、海上风电等新兴领域拓展力度,打造“第二成长曲线”、基建 巨头成长路径清晰;2)公司股权激励激发动能,2022 年 11 月 2 日, 授予公司中层管理人员及一线 日,公司发布公告,近期中标 24 项重大工程,中标金额共计 1097.2 亿元,约占 2021 年营业收入 10.3%。

短期:股权激励激发动能,业绩增速目标诚意足。股权激励:解锁 行权条件较高,2022 年-2024 年,公司扣非 ROE 需分别满足≥ 10.5%、11.0%、11.5%;公司扣非净利润复合增速需满足≥12%。 2)2021 年,中国中铁扣非 ROE 在 8.08%~9.47%之间,扣非净利 润复合增速为 10.6%,8 大建筑央企列第 2。3)2017-2021 年,公 司 5 年经营现金流、自由现金流合计分 1100 亿元、1300 亿元,均 列 8 大建筑央企首位。

海外资源开发稳扎稳打,刚果(金)铜钴矿投资收益弹性高。公司 矿业资产主要分布在海外刚果(金)、蒙古等国家,国内黑龙江、内 蒙古等资源大省,涉及铜、钴、钼、铅、锌、银等多种矿产。当前 控股或参股投资建成 5 座现代化矿山,铜、钴、钼保有量分别约 820、 61、66 万吨。并表国内矿山部分:2021 年矿产资源业务实现收入 59.57 亿元,毛利率为 55%;参股部分:持股 41.7%海外刚果(金) 华刚矿业铜钴矿铜品位 3.20%,钴品位 0.25%,铜金属量 766 万吨, 钴金属量 59 万吨,为世界级特大铜钴矿山。21 年二期投产、投资 收益向上弹性足。华刚矿业 2021 年营收 104 亿元,yoy+76%,净 利润 65.9 亿元,yoy+135%。

(1)中国交建(23 年业绩对应 6.5xPE/ wind 一致预期,0.6xPB):全 球头部基础设施综合服务商,聚焦主业、模式创新。22Q1-3,公司基 建建设/基建设计/疏浚新签合同额分别 9033.4/362.0/705.2 亿元,同 比分别增长 1.4%/11.3%/11.5%,主业行业龙头地位稳固;利用基建 建设与疏浚两大业务优势,开拓布局环保、基建投资领域,积极发展流 域治理与抽水蓄能新业务,探索布局“铁路+”、“港口+”、“机场+”等 模式,22Q1-3,公司港口建设/铁路设计业务新签分别405.6/132.9亿元, 同比分别高增 25.7%/167.7%。

国际化指数列 8 大建筑央企 TOP3:2021 年,海外营收 948 亿元, 绝对值位居 8 大建筑央企首位,营收占比 14%,位列第 3,海外新 签合同额 2160 亿元,占比 17%,排名第 4;回顾看,2017 年海外 营收占比高增至 24.5%,“一带一路”龙头标的。2013-2021 年, 海外新签合同额 GAGR+6.71%,海外营收营收于 2017 年达到峰值 1176 亿元;并购构建发达国家市场平台,实现属地化经营。公司分 别于 2015 年、2017 年先后收购 JohnHolland、Concremat,进入 澳洲、美洲市场;

中长期驱动:发布股权激励,业绩行稳致远;全面布局新能源领域, 转型提速。1)22 年 12 月 15 日,中国交建公告限制性股票激励计 划(草案)。核心解锁条件:23-25 年净利润较 2021 年年复合增速 分别不低于 8%、8.5%、9%;加权 ROE 分别不低于 7.7%、7.9%、 8.2%。中国交建股权激励解锁条件净利润增速远高于历史指标,中 期维度下公司业绩有望稳健增长、锚定高质量发展。2)海风工程 服务龙头,设立中交海峰公司全面布局海上风电施工与运营市场。 2022 年 5 月 26 日,中国交建联合三峡集团、大唐集团、国家能源 集团、远景能源设立中交海峰公司,主营海风运维、装备投资,2022 年 12 月 30 日,中交海峰风电 2500 吨风电安装平台顺利完成全船 贯通;3)中水电划转中交集团,注入股份可期。2023 年 1 月 14 日,三峡集团所属中水电将整体划转至中交集团,中水电尚未注入 股份、后续可以期待,中水电净资产 98 亿元;营收 59 亿元,利润 总额 15 亿元,归母净利润 13 亿元,净利率 22%。2022 年总资产 221 亿元,海外水电装机规模 0.95GW。

(2)四川路桥(23 年业绩对应 7.0xPE/ wind 一致预期,2.0xPB,): 蜀道通途“主力军”,发力矿业新材料、新能源,有望驶入成长快车道。 1)传统主业:大股东蜀道集团系四川省交通基建投资和运营主力军, 省内高基建需求支撑公司业绩高增;2017-2021 年,公司营收、归母净 利润分别由 327.6/10.6 亿元增至 850.5/55.8 亿元,CAGR 分别高达 26.9%、51.3%。2)新业务板块:公司通过整合下属公司、收购股权等 方式布局磷矿、锂矿、正极材料和磷酸铁锂等锂电产业链板块,并发力 以水风光为代表的绿色能源。1 月 31 日,公司公告,2022 年,预计归 母净利润 112.1 亿元,同比高增 67.3%(基于重述数值计算),主因施工项目数量大幅增长和矿业新材料、清洁能源等新板块规模壮大等。

(3)北方国际(23 年对应业绩 9.9xPE/ wind 一致预期,1.3xPB):立 足国际工程、货物贸易,转型升级带来价值重估。22H1,公司营业收入 /归母净利润分别 53.9/3.9 亿元,同比分别高增 22.54%/41.83%,其中 国际工程承包/货物贸易/金属包装容器销售业务营收7.8/29.2/5.9亿元, 占比分别 14.5%/54.1%/11.0%。公司实施转型升级战略,重点围绕“一 带一路”沿线地区和国家,由国际工程承包向投建营一体化、市场一体 化运作转型,克罗地亚塞尼风电项目、孟加拉燃煤电站项目、蒙古矿山 一体化项目等按计划逐步落地,有望迎价值重估。1 月 20 日,公司公告, 22Q4,新签项目合同额 7.5 亿美元(约 50.8 亿元),同比增长 14.0%。

(1)中国能建(23 年业绩对应 10.4xPE,1.1xPB):火电工程龙头, 积极布局压缩空气储能&氢能业务。2022 年,公司新签合同额 10490.9 亿元,同比增长 20.2%,新能源及综合智慧能源/传统能源工程建设新签 合同额分别3550.1/2492.5亿元,同比分别高增83.9%/23.9%。22Q1-3, 营业收入和归母净利润分别 2417.8/41.8 亿元,同比增长 15.4%/24.3%。 1)公司湖北应城 300MW、山东泰安 350MW 压缩空气储能项目相继开 工,规模、效率均处行业领先地位;2)公司加快氢能业务布局,签订鄂 尔多斯纳日松 40 万千瓦光伏制氢示范项目、中能绿电(张掖)新能源 有限公司氢能业务应用示范项目等一批代表项目。1 月 31 日,公司完成 分拆所属子公司中国葛洲坝集团易普力股份有限公司重组上市,通过本 次分拆,公司民用爆破板块将增强资本实力。

(2)中国电建(23 年业绩对应 9.4xPE,1.1xPB):多重超预期下、坚 定看好能源电力“投资+建设+运营”大白马价值回归。2022 年,公司新 签合同金额 10091.9 亿元,同比增加 29.3%,其中能源电力业务新签合 同金额占比44.9%。1)公司定增获批叠加12月硅料价格大幅下降超30%, 资金先发优势下、有望带动公司 23 年新增风光装机量超预期; 2)公 司砂石业务持续贡献估值增量。22H1,bob.com公司绿色砂石骨料业务实现营业 收入 16.2 亿元,净利润 4.7 亿元,对应已投运产能 5013 万吨;预计 22 年末砂石产能超 1 亿吨,至 25 年末预计达 4 亿吨。1 月 19 日,公司 公告,签订天津港保税区海港区城市更新项目 EPC 工程总承包合同, 合同金额约 58.4 亿元。

(3)中国铁建(23 年业绩对应 3.6xPE,0.5xPB):勇当绿色环保产业 链“链长”,引领基础设施绿色升级。2022 年,公司新签合同金额 32450.0 亿元,同比增加 15.1%,其中绿色环保业务新签合同额 1906.6 亿元, 同比高增 50.4% 。 22Q1-3 , 公司营业 收 入 和 归 母 净 利 润 分 别 7984.2/187.5 亿元,同比分别增加 8.6%/4.9%。公司紧抓 3060 目标, 实现绿色环保产业规模效益快速增长,重点发展:1)流域治理、水环境综合治理业务;2)光伏发电、风力发电、抽水蓄能等新能源业务;3) 建筑垃圾资源化业务。1 月 19 日,公司公告,近期中标 19 项重大项目, 项目金额合计 1094.0 亿元,占公司 2021 年营业收入 10.7%。

(4)中国中冶(23 年业绩对应 6.3xPE,0.8xPB):全球最大冶金建 设承包商和运营服务商。公司在生态环保、特色主题工程、美丽乡村 与智慧城市、康养产业等新兴产业领域持续发力,取得行业领先地位。 22Q1-3,公司新签合同额 9352.7 亿元,同比增长 6.6%,其中,房 建 业 务 / 交 通 及 基 建 / 冶 金 工 程 业 务 新 签 合 同 额 分 别 4661.0/1526.1/1212.9 亿元,同比分别+5.9%/-6.9%/+8%。1 月 16 日,公司公告,2022 年,新签合同额 13455.7 亿元,同比增长 11.7%。